国内白糖期货从5月开始横盘调整,在8月初终于突破3个月震荡区间,再上一个台阶,但上涨动能仍显不足,进口压力和销售压力仍然压制盘面。

巴西生产正旺 市场已经交易

巴西正值生产旺季,直到10月份巴西糖仍然是全球主要的供应糖源。最新报告显示, 中南部有261家糖厂正在生产,同比增加3家,收割进度55%。中南部地区7月下半月入榨甘蔗5047.8万吨,较上半月提高8.5% ,同比提高1.2% ;甘蔗糖分为148.12 公斤/吨,较上半月提高4.2% , 同比提高4.9% ;产糖341.6万吨,较上半月提高13%,同比增长37.7%,因天气干燥,利于收割,提振甘蔗质量,糖产量达到了历史高点。甘蔗制糖比达47.94%,与上半月持平,同比提高11个百分点;产乙醇23.95亿升,较上半月提高12.7% ,同比下降10.1%。20/21 榨季截至7月31日,中南部累计产糖1972.8万吨,同比增长47.6%;甘蔗制糖比为46.9% ,同比提高11.65个百分点;累计产乙醇145.23 亿升,同比下降6.6%。

.png)

出口方面,巴西7月出口糖 348.7 万吨,同比增91.5%,环比增48.7万吨。20/21榨季4-7月累计出口1075.5万吨,同比增466万吨。8月份以来,雷亚尔汇率贬值,同时原糖上涨,该国食糖出口收入增长,8月17日原糖价格(13.07美分/磅)折算雷亚尔(兑美元汇率5.39)收入为70每磅,这与2016年9月份情况相似,当时原糖价格在20美分,兑美元汇率在3.2附近。汇率有利于食糖出口,预计该国出口积极性仍高。数据显示,8月前17日,巴西港口装船数量为187万吨,7月为273万吨,预计8月食糖出口或继续创新高。

7月份,巴西国内燃料需求的继续复苏,但仍低于预期。7月国内乙醇销量23.6亿公升,比上月增10%,仍比去年同期低13%,不过降幅连续4个月收窄。目前,中南部工厂的乙醇库存比去年同期高出30%,因此,即使考虑到消费的显著复苏,库存和产量也足以满足未来几个月的需求。

近五年糖醇历史比价看,价格显示乙醇/原糖价格的波动区间在[7,13],近期比价在10附近,乙醇无价格优势,糖厂将继续倾向于高制糖比。醇油比价看,圣保罗市8月2-8日当周,乙醇/汽油比价在63.6%左右,乙醇消费无明显价格优势。

所以,未来一个月,巴西或继续延续高制糖比例生产、高出口量,国际糖市供应暂时充裕。

印度政府提议鼓励生产乙醇以缓解糖过剩

目前正值印度新作甘蔗生长季,印度西南季风今年开局强劲,时间略早。6月份,季风降雨高于长期平均降雨量(LPA)在20%到60%之间,降雨过量。7月、8月,这一累积降雨量逐渐趋于正常。2020/21年度,印度糖协预估期初库存1150万吨;甘蔗种植面积预计增8%;糖产量预计增13%至3050万吨;出口预计600-700万吨。第一次估产将在今年9月份公布。

8月11日报道称,石油部可能会寻求内阁批准,在2020/21年(12 - 11月)提高石油销售公司乙醇的报价,此举旨在解决国内食糖市场的供过于求问题。根据《2018年国家生物燃料政策》,政府制定了到2022年乙醇与汽油混合比例达到10%的目标,到2030年达到20%的目标。在2018/2019年度乙醇供应中,糖厂向石油公司供应了大约18亿升乙醇,达到了5%的混合目标。达到汽油10%乙醇掺混率要求,印度乙醇需求量为33亿升。农业部已经要求各邦政府鼓励生产乙醇,建议制糖厂至少将现有产能的85%用于生产乙醇。但目前,制糖厂甚至连乙醇生产的装机容量都没有使用。

市场担忧新年度泰国产量

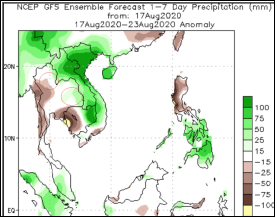

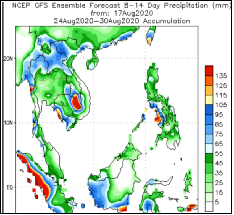

泰国计划在9 月下旬发布2020/21榨季的甘蔗和糖产量估算。今年5月,初步预测甘蔗和糖的产量都将低于或等于2019/20 榨季的水平。根据泰国气象部门的数据,7月份主产区降雨低于平均水平,进入8月份,降雨明显增多,但到了8月最后一周东北部产区降雨又将低于平均水平。从十月份开始,泰国北部和甘蔗主要生长的东北部地区的阵雨可能会开始减少。

国内8月前半月食糖销量仍不尽如意

农业农村部8月供需报告,广西南部蔗区6、7月份干旱,对甘蔗生长造成了一定影响。8月初台风带来明显降雨,广西南部蔗区旱情得到缓解。目前甘蔗已进入拔节生长期,对极端天气敏感。维持20/21年度预估:产量1050万吨,消费量1520万吨,进口量350万吨。

今年销量一直表现平淡,产区去库存缓慢。19/20年度截至2020年7月底,全国累计销售食糖795.72万吨(去年同期 856.59 万吨),累计销糖率76.40%(去年同期79.61%)。7月单月销糖86万吨,环比增8万吨,同比减少9万吨;工业库存245.79万吨,同比增26.34万吨。其中,广西工业库存136.5万吨,同比减少5.3万吨。云南省工业库存71.97万吨,同比增加21.77万吨。内蒙古工业库存3.05万吨,同比增加0.05万吨。新疆工业库存24.2万吨,同比增加13.65万吨。

据天下粮仓对广西、云南7家糖业集团现货成交量统计显示,8月前半月(截至8月17日)累计销售食糖23.58万吨,比上月同期少1.99万吨,8月夏季消费旺季需求仍不乐观,看后期双节消费旺季,销售能否好转。

加工糖挤占国产糖销售

6月国内进口食糖41万吨,进口压力凸显,从加工糖产销存情况看,8月8-15日当周,主要加工糖厂产量为9.95万吨,较上周降0.35万吨;销量9.3万吨,较上周降5.72万吨;库存23.564万吨,较上周增0.64万吨。加工糖周度产量处于近几年高位,销售增长,库存增长。7月巴西对中国食糖装船40.5万吨,高于6月的23.5万吨。8月前17日,巴西对中国装船45.45万吨,已超过7月份总量,主要进口商为路易达孚17.52万吨,丰益3.5万吨,中粮15.14万吨,雅韦安9.29万吨。今年后期国内食糖仍面临较强的进口糖冲击。

巴西产糖和出口如火如荼,目前对国际食糖供应充裕。临近10月份,市场开始关注北半球生产,印度一直存丰产预期,不过泰国因降水不足恐新年度产量还低于去年,且印度政府鼓励生产乙醇以缓解糖过剩,来自巴基斯坦和中国需求成为提振国际糖价的新触动点,全球宏观货币流动性增强推涨资产价格,原糖近期偏强,关注13.5压力位。

7月巴西对中国装船继续增多,国内后期进口压力明显。加工糖产出高位,销售、库存继续增多,挤占国产糖销售。8月前半月主产区七大制糖集团销售情况不容乐观,糖价走势持谨慎态度,上冲暂无新动力,在外围市场上涨提振下进入新的震荡区间,再次回调至4900附近仍可低位轻仓布局多单。关注双节消费能否对糖价提振。长期看,供应充裕,郑糖宽区间走势。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997