巴西

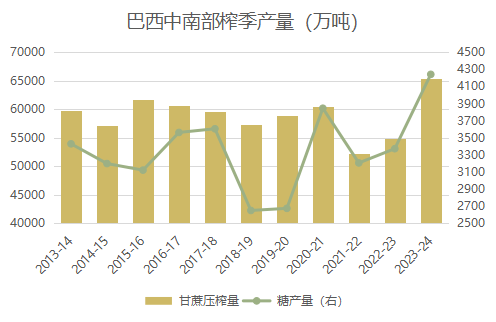

巴西中南部23/24榨季最终生产数据出炉,数据符合近两个月市场趋同的预期,23/24榨季共计压榨甘蔗6.54434亿吨,同比增加19.29%,产糖4242.5万吨,同比增加25.7%,产乙醇335.93亿升,同比增加16.16%;糖厂使用48.87%的甘蔗比例产糖,上榨季同期为45.86%。本榨季甘蔗压榨量、糖产量及乙醇产量均创下记录新高,甘蔗单产达到每公顷87.2吨,同比提高19%。

3月下半月受降水增加影响,中南部糖厂开榨进度慢于预期,期间新增开榨糖厂33家,低于市场预期的39家,总共74家糖厂开榨,同比增加9家。预计4月上半月将新增131家糖厂开榨,使得开榨糖厂达到205家,高于上年同期的167家。不过,4月上旬中南部产区天气干扰频繁,降水量约较长期平均水平增加1倍多,可能令糖厂损失接近5个压榨日,比近几年同期平均水平增加1.5天,4月份的生产数据有望偏利多。

总的来说,3月份糖厂开榨进度快于预期与24/25榨季减产预期之间的矛盾令近期市场分歧继续加大,糖产量预估区间在4000万吨-4450万吨,部分机构估产下调至不到4000万吨。近期原糖下跌令糖醇价差快速缩小,但仍保持在5美分/磅以上,从目前看24/25榨季生产天平仍向糖倾斜,对糖产量影响较大的负面因素是新榨季甘蔗蔗龄增加及前几个月持续的旱情,关注4月份的甘蔗单产数据。

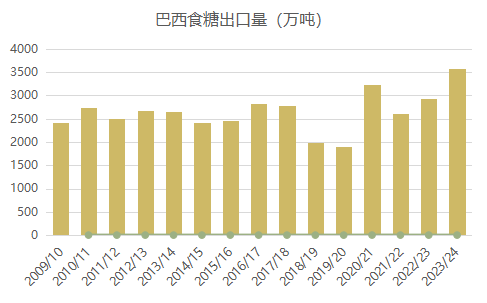

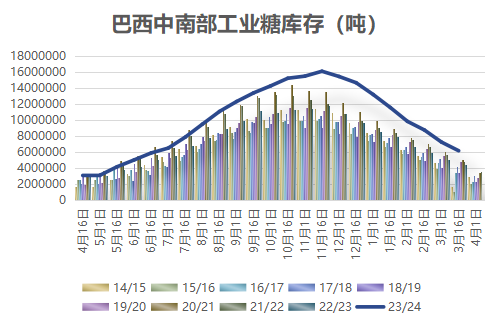

截至3月15日巴西中南部糖及糖蜜工业库存为618.38万吨,同比增加177万吨,其中原糖库存为385.5万吨,同比增加约140万吨,库存仍为历史同期最高,但在高白糖溢价支撑下,国际市场对巴西糖需求维持强劲,巴西3月出口糖271.92万吨,同比增加48.8%,整个23/24榨季(23年4月-24年3月)糖出口量创记录新高,达到3588.6万吨,同比增加22.12%。目前预计4月份巴西食糖发运可能因降雨及部分码头维护而延迟,将导致贸易流供应后移。

印度

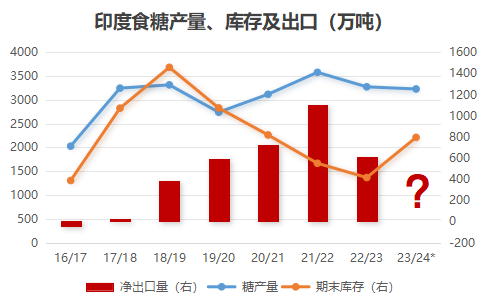

印度3月份收榨进度较慢,产量首次超出去年同期,2023-24榨季截至3月底累计产糖3020.2万吨,同比增加12万吨,未收榨糖厂同比增加23家,为210家。市场对于本榨季的估产基本上调至3200万吨以上,减产幅度小于之前预期。

在预计本榨季印度的糖消费量预计为2850万吨的基础上,期末库存将5年来首次增加,升至超过800万吨的近三个榨季高位,超过该国3个月消费需求,也引发了重新开放出口的猜测。我们目前认为后期的天气、乙醇刺激政策仍令24/25榨季的食糖产量及供应面临较大不确定性,除了出现小范围出口(例如对欧盟、美国、马尔代夫发放的少量配额)外,不太可能在6月大选结果出来之前、甚至是季风雨季结束(9月)之前有太大动作,但如果在新榨季之前发放配额,有可能引发国际糖价进一步下探。

虽然气象机构初步预计今年6月开始的季风雨季降水量高于正常水平,印度主产邦马哈拉施特拉邦及卡纳塔克邦的水库水位仍然偏低,截至4月12日全国水库的平均蓄水量同比下降17%。部分机构认为目前的干旱情况已经对24/25榨季甘蔗产生实质性影响,对下榨季的糖产量预估仅在2800-2900万吨,为19/20榨季以来的最低水平。预计后期印度的出口政策、糖价政策和天气仍有炒作空间。

泰国

泰国本榨季仅剩两家糖厂未收榨,但压榨天数超出预期,预计将在4月下旬收榨,本榨季截至4月9日泰国累计压榨甘蔗8220万吨,同比减少12.55%;预计最终糖产量在870-900万吨之间,小幅高于此前市场预估。

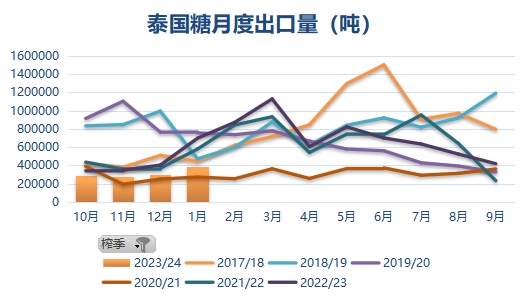

本榨季截至2024年1月泰国累计出口糖126.56万吨,同比减少29.3%,为近3个榨季同期最低水平。鉴于榨季尾声产量较预期增加,预计本榨季出口量将超过600万吨的前期预期,较上榨季减少不到100万吨。此外,近来白糖溢价保持强劲支撑泰国增加原糖重熔量,可能令白糖出口份额增加,原糖出口份额减少,也给巴西原糖出口腾出空间。

后期展望

二季度,全球主产国基本上进入23/24榨季的食糖纯销售期,市场主要矛盾指向主产国24/25榨季前景,短期内尤其关键的是4月份开榨的巴西中南部食糖产量、出口节奏。综合国际机构预估,对于24/25榨季全球供需局面最乐观的观点认为将出现500多万吨缺口,而较为悲观的预估是过剩300多万吨,长期供需预判的分歧或使得市场对中短期的基本面变化更为关注,近几个月市场缺乏亮点也使得基金对原糖的参与度偏低,价格维持去年12月开始区间震荡。

从贸易流的情况看,巴西1季度的榨季尾声糖出口供应超出市场预期,去库存进度较快,加上预计2季度巴西部分糖厂24/25榨季开榨因降水及机器维修延后,2季度全球原糖贸易流供应由1季度的20万吨小幅过剩转为30多万吨的小幅缺口,对价格有所支撑,后期的主要变数是巴西的发运进度以及白糖溢价波动引发的加工厂需求变化。

总的来说,目前市场对于各主产国24/25榨季的供应量评估均基于正常的天气条件,而近期亚太经济合作组织气候中心预测4月到9月气候将逐渐转为拉尼娜状态,印度和泰国今年或将因拉尼娜而出现高于正常水平的降水,缓解去年以来的干旱情况,巴西天气将更为干燥,有利于糖厂压榨的快速推进,后期各国的估产调整空间较大。在基本面发生较大调整前,预计原糖价格维持20-24美分/磅区间震荡,关注价格在20美分一线能否吸引需求的支撑。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997