一、6月国内市场产销数据解读

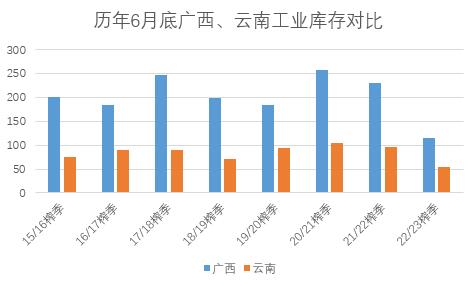

图一:6月底广西、云南工业库存

6月份广西单月销量37.19万吨,同比、环比均有所减少,广西6月单月销量偏少的原因,主要在于5月单月销量偏高加上6月份期现市场价格回落、仓单流出,部分贸易商采购节奏有一定放缓。6月单月环比减幅较大但供应端产量的减产即使销量同比偏少情况下,数据利空有限,广西工业库存量继续压缩并处于历史低位。

目前不完全统计,广西主要制糖集团可销售库存量低于6月底官方公布的115.4万吨工业库存量,预计不足100万吨。

6月云南供需方面,销售情况好于广西单月销量同比提高,符合市场销量预期。主要原因在于,广西-云南价差6月份一直走强,云南糖价格对比广西糖有一定的采购价值,部分基差贸易商也倾向购买云南糖套保。7月份,如果广西-云南价差维持高位,不排除下游贸易商会优先倾向采购云南糖源。

总结,6月广西、云南销量符合市场预期,但是6月市场需求表现总体一般。7月、8月份是需求关键时间点。今年最新各项宏观指标、含糖食品销量数据表现看,市场总体弱复苏为主,需求表现没有达到年前预期的利多。

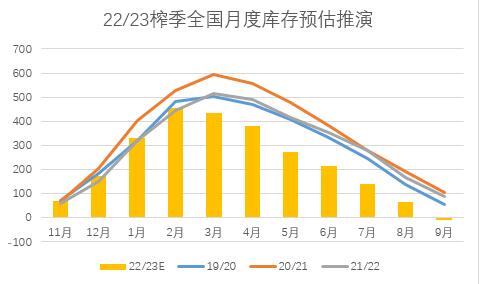

图二:全国月度库存情况预计

全国食糖库存量集中在广西、云南产区,甜菜产区库存主要集中在新疆,6月底内蒙工业库存不足10万吨,后期甜菜糖库存难以对市场供应形成仓单压力。

按照,6月底全国工业库存结构和全国单月销量预计,国产糖库存在8月下旬开始会偏紧张。市场需要进口食糖等额外糖源弥补,一旦额外糖源难以有效供应关注本榨季后期的供应偏紧情况变化。

二、三季度食糖进口量情况

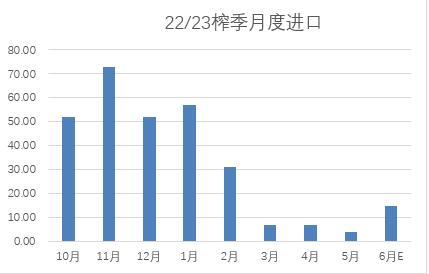

图三:22/23榨季月度食糖进口量

从发船情况看,6月、7月食糖进口量继续同比偏低,6月预计食糖进口量在10-15万吨左右,进口难以增量。预计四季度进口食糖才会有所增加,22/23榨季食糖进口量预计400万吨左右,同比减少预计100万吨左右。

三、6月底广西、云南产区社会第三方库存结构分析

图四:6月底广西社会第三方库存

6月底广西社会第三方库存仅102万吨,同比减少55.35万吨,主要库存减少的区域在南宁、贵港、柳州。 目前是仓库纯销售期,多数集团和贸易商采购食糖集中在社会第三方仓库,三季度社会第三方仓库出库量预计相对较大。

6月底广西工业、社会第三方库存结构数据利多为主。7月广西销量影响因素在于,广西-云南价差变化、假期旅游出行增量、额外糖源环比供应情况。

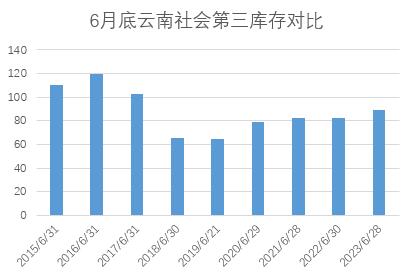

图五:6月底云南社会第三方库存

6月底云南社会第三方总库存增加7.15万吨,库存主要集中在昆明、祥云、大理地区。6月份云南地区第三方库总体出库量不大,昆明方向出库相对较多的是广远易通昆明库。对比云南累计销量同比减少49万吨,6月云南社会第三方仓库出库较慢,看出6月份云南多数销售的糖源并未出库消化到销区,6月销区食糖消费下游需求中性。

如果,7月云南糖源出库仍旧偏慢,那么可能市场需求复苏不及预期对7月的云南糖源销量也有一定影响。

四、储备糖政策的影响

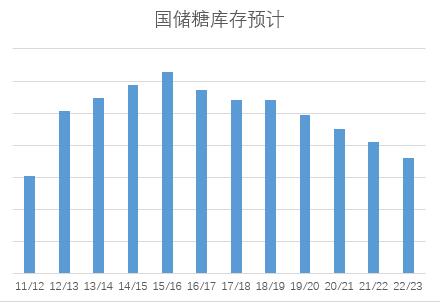

图六:储备糖库存预计

近2年来,古巴产区食糖减产导致国内难以维持每年40万吨的古巴糖源补充国储库存,按照轮储管理制度对原糖轮储、白砂糖每年轮换相关规定。预计国内储备糖库存近年来同比减少。

根据世界气象组织说法,厄尔尼诺现象对全球气温的影响通常在它出现后一年内显现出来,因此本次厄尔尼诺现象对气温的影响可能在2024年最明显,中性、弱厄尔尼诺对天气影响中性,强厄尔尼诺才会对食糖国内外产区产量造成实质影响。

中长期,23/24榨季国内外产区产量没有清晰之前,储备糖没有理由大量定期出库。等待市场出现实质性缺口才会有所动作,阶段性预计储备炒作题材降温。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997